核心观点

海外:衰退预期不断深化,地产领域是最后的堡垒;

中国:弱复苏的上限与可持续性值得观察;

供需:铜矿干扰恢复,供应趋向宽松,国内冶炼增量约75万吨,在海外浅衰退和国内弱复苏的假设下,全球精炼铜过剩约30万吨;

单边:当期基本面仍然健康,不排除价格有一定反弹,但是海外的衰退风险以及国内弱复苏的天花板效应并不支撑价格长期在高位运行;

月差:二季度倾向于去库,正套可以考虑;

比价:多种原因使得月度缺口在二季度可能放大,反套逻辑略胜一筹。

观点小结

驱动的主要问题仍在海外,在银行业危机与OPEC+减产之后,既要治理通胀、又要经济软着陆、还要放缓货币政策,已经变成一个愈发不可能的组合,最终只能保住其中两个甚至一个;

海外不加息甚至降息算不算驱动?这可能是二季度首先要面临的问题,我们认为可能先反弹后再下跌:不加息以及降息证明海外经济下行压力非常明显,央行不得不调整货币政策,从历史上看,停止加息到降息期间,铜价的表现更多以宽幅震荡及震荡偏弱为主;

海外衰退算不算驱动?价格将驱动向下,但下跌的幅度取决于衰退的斜率,浅衰退下海外精炼铜过剩量级不大,价格下跌幅度可能在10-15%左右;如果出现深度衰退,价格下跌幅度可能在20-25%;

国内二季度如果延续弱复苏,可能仍然无法转变为向上的驱动。如果国内复苏力度边际减弱,可能会变成向下的驱动;相反,如果能够演化为强复苏,可能可以充分抵消海外衰退的影响;

基本面的主要逻辑还是在于供应宽松,铜精矿干扰率二季度显著下降,加工费持续回升,粗铜方面目前也相对宽松,国内精炼铜仍然维持全年70-80万吨左右的增量,如果进口月均在27-28万吨、出口在月均2万吨,在相对保守的需求假设下,国内仍然倾向于去库。全球平衡在海外浅衰退和国内弱复苏的假设下过剩约30万吨;

衰退指引下调整海外平衡表

加息结束与降息开启

二季度联储可能会在5月的FOMC会议之后停止加息,但停止加息甚至降息是否意味着价格上涨?我们认为还是要从总需求-铜需求-平衡表的传导路径来判断。

我们汇总了历史上数次加息结束之后进入降息的时间间隔,其中间隔较长的时间段一共有四次,分别是1995年2月到1995年7月、2000年5月到2001年1月、2006年6月到2007年9月以及2018年12月到2019年8月。

加息结束及降息期间GDP的表现

我们进一步考察了从这四次间隔较长的时期之中美国GDP的变化。结果发现在维持高利率的过程中,实际GDP增速均会出现不同程度的回落,这表明了高利率对经济增长的抑制、对一部分需求的摧毁。这对于本次加息至关重要,因为只有如此才能使得通胀最终回落到2%的目标水平上来,除非联储调高最终通胀目标。

加息结束及衰退期间海外铜需求变动

结果显示,在官方认定的衰退期间,美国精炼铜消费降幅最大为-20%左右,最小为-6%左右,视衰退的程度不同而各有区别。降幅在-20%的情景只出现过两次,分别是1981年保罗沃尔克上任后的史诗级加息以及2008年金融危机爆发,而一些中型的危机比如2000年互联网危机爆发时,铜需求的降幅在-10%左右的量级。其余的衰退对应的铜需求降幅大约在-6%左右的幅度。

而在非衰退的过程中,即经济在加息结束后出现软着陆的情景下,一般在-4%左右。

综合来看,只要不出现硬着陆、经济危机,美国精炼铜需求下滑5%是比较合理的。因此我们将此作为2023年的中性情景。当然也可能本次美国经济韧性强劲,加之新能源需求的提振,也可能不出现萎缩,保持持平,这是我们的乐观情景。

海外精炼铜平衡

相较于年报中海外精炼铜的平衡,一季度在供需方面暂未做出较大调整,而重点下调了中国的进口预期至325万吨、上调了中国的出口预期至29万吨。

基于这种调整,在我们认为可能性最大的中性情景下,即海外衰退进程相对缓慢,过剩将上调至35万吨,结合国内精铜预计短缺5万吨,2023年全球精炼铜预计过剩30万吨。

加息结束到降息期间铜价表现

在加息结束到开始降息再到降息结束的过程中,如果剔除掉金属危机的下跌,铜价基本上呈现宽幅震荡的格局。这主要还是因为加息结束、进入降息,往往对应了高利率对总需求的抑制、经济运行进入衰退,铜价整体运行相对偏弱。

基本面情况

矿山-突发事件频繁导致减量略超预期

根据年报结果,2022年全球主要矿企的铜精矿产量同比增加约20万吨。其中,贡献增量的企业分别是紫金矿业、自由港、必和必拓及哈萨克矿业,四家企业共增约60万吨;贡献减量的企业主要是智利铜业、安托法加斯塔、嘉能可、淡水河谷、五矿资源及南方铜业,六家企业同比共减少约44万吨。

贡献增量的企业中,受益于新扩建、升级项目持续放量的有:紫金矿业的巨龙铜矿、卡莫阿铜矿及佩吉铜金矿,自由港Grasberg地下矿区,哈萨克矿业的Aktogay铜矿;受益于矿山品位、回收率及处理量提升的有:自由港的CerroVerde及ElAbra矿山,必和必拓的Escondida、Spence及OlympicDam矿山。

贡献减量的企业中,智利铜业受限于老矿山的品位下滑及干旱用水问题;南方铜业的Cuajone铜矿受到当地社区抗议扰动,同样面临此问题的还有五矿资源的LasBambas铜矿;嘉能可的Katanga露天矿受到岩土工程限制、Collahuasi因采矿次序变化而减产;安托法加斯塔的LosPelambres遭遇品位下滑和铜精矿管道泄漏事件;淡水河谷受到Sossego及Salobo铜矿故障检修限制。

整体来看,2022年新、扩建项目的增量显著,但南美地区突发事件频繁,矿山减量略超预期,使得全年铜精矿产量增速不及预期。截至目前,南美、非洲的扰动偶发,总体上对产量的影响相对有限,我们维持年报中对2023年铜精矿产量供应增速抬升的预期。

矿山-2023年全球铜精矿产量预计新增超110万吨

根据各矿企的新建、扩产计划,不考虑突发事件扰动的情况下,预计2023年全球铜精矿增产约116万吨。其中,增量超过10万吨的矿山项目主要是力拓的OyuTolgoi二期、英美资源的Quellaveco铜矿、乌多坎铜业的Udokan矿山、泰克资源的QuebradaBlanca二期、紫金矿业的Kamoa-Kakula二期以及智利铜业的ElTeniente-NML项目。

矿山-铜精矿平衡相较年初有所收紧

一季度来看,受到品位下滑及突发事件扰动而影响产量的大型矿山主要集中于智利、秘鲁、巴拿马及印尼。供应方面,相较于年初,我们调整了Codelco、LasBambas、Antapaccay、CobrePanama及Grasberg的产量,共下调约17.6万吨至1889万吨,同比增速较年初下滑0.9%至5.3%;需求方面,相较于年初我们暂未做较大调整,预计2023全年铜精矿需求约为1880万吨,同比增速较约3.4%。

对比于年报预估,2023年全球铜精矿供需平衡逐步收紧,由年初的过剩24万吨转向过剩9万吨,这一转变同样验证了今年开年以来,铜精矿TC由高位持续回落的现象。对于二季度,若各地大型矿山的干扰事件趋于平静,预计TC将有一定程度的回升;反之,若突发事件再起,近期TC的小幅回升或难以持续。

矿山-当前铜价高于成本但IRR偏低

从估值的角度考虑,当前矿山90分位C1成本+AISC大约对应了6500美元/吨水平,目前伦铜一季度均价约为8910美元/吨,当前价格仍然远高于矿山成本,考虑到今明两年都是矿山产量释放的大年,因此目前并不存在低估;

但是从矿山内部收益率(IRR)的角度来看,当前铜价对应的远期IRR大约在10%-15%之间,并不足以给到矿企足够的激励去勘探和建设新的矿山;

是否需要在当期估值不低的情况下给远期更高的IRR,关键还是取决于需求。

冶炼—供应增量不低

一季度国内精炼铜产量约为271.1万吨,同比增加21万吨,增幅约8.4%。尤其3月份产量迅速爬升,除了新扩建项目的爬产之外,由于冷料约束的打开,现有冶炼产能也明显提产。

考虑到二季度铜精矿加工费仍将高位运行,粗铜也可能维持相对宽松,冶炼利润仍然相对可观,国内精炼铜产量仍将高位运行。

5、6月份有部分炼厂计划检修,检修时间较为集中,可能影响部分产量,但由于去年二季度基数较低,因此今年二季度产量仍将显著增长,全年产量增长预计在70-80万吨。

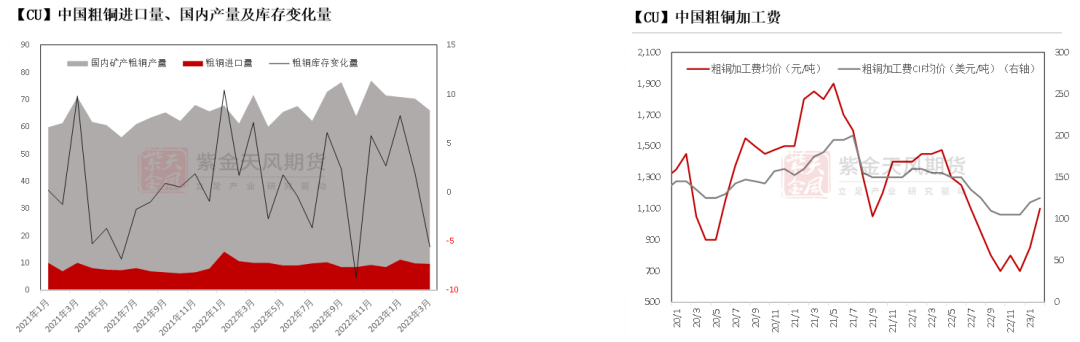

粗铜—倾向于宽松

据SMM价格显示,2023年进口粗铜CIF及加工费均上涨。国外,铜精矿供应趋于宽松,矿产粗铜亦有所增加。国内方面,今年废产粗铜供应增加,使得整体粗铜市场供应吃紧情况有所改善。

进口方面,由于进口比价不利,1-2月粗铜进口量环同比出现双降。从来往国家来看,南非及马来西亚同比进口大幅增加,赞比亚、智利等地出现一定回落。除去比值因素之外,1、2月份海外运力频繁受损也是影响粗铜进口下降原因之一。后期来看,随着国际海运逐步恢复,粗铜进口量有望得以改善,随着比值间歇性修复,预计二季度粗铜进口量同比有望持平或增加。

废铜-供应有改善但并不宽松

1-2月进口废铜金属量同比增加3万吨至24万吨左右,国产废铜增加约5万金属吨至30.85万吨,废铜整体供应实现增长。不过由于今年利废企业计划新上产能较多,废铜整体供需可能并不会过于宽松。

另外,由于部分地方政府补贴增大,区域间政府存在产值竞争,故今年废铜票点继续下滑。

废铜-二季度流入加工占比可能提高

从再生新废比重变动来看,随着冶炼及加工工艺的提升,市场可用新废依然维持较低水平,考虑后期利用优化率,预计至2026年新废比例将从近年的40%下降至30%。

从再生流向来看,伴随国内炼厂新扩产能可观且冷料供应有限,同时多半下游利废企业提前进入春节假期,故一季度再生流入冶炼占比有所增加,与去年特点表现趋同,预计全年再生流入冶炼量115万吨左右;

但精废价差较往年均值表现优势明显,下游加工企业对废铜青睐度明显提升,再生重归加工市场,二季度再生货源大半将流入加工企业,考虑今年精废价差优势,且再生整体供应量有所增加,预计再生流向加工企业量级有望达近年新高,主动替代量级下降。

比价—更适合反套

由于沪伦比值不利,且非洲等地区港口运输不畅,一季度以来国内精铜进口量持续低于市场预期。

从后期来看:1.今年国内精炼铜进口格局发生变化,月均长单量下降;2.海外premium仍然处于高位;3.智利、非洲等地输运干扰不断,且在二季度依然可持续,故发往中国精铜量依然存在不确定性。

二季度冶炼厂面临检修且消费尚能维持,整体倾向于去库,这些因素可能导致月度缺口被放大,内外比价的逻辑更适合反套。

价差—火法湿法难走阔

加工企业被终端及精炼双边挤压利润,考虑非标非注册品牌性价比,部分下游企业转向此类品牌铜消耗。另一方面,智利国今年因原料问题湿法产出明显下降,下游亦被动转向非注册市场。从进口数据占比来看,作为非标非注册代表的非洲地区发往我国精炼铜占比明显增加。另外,从SMM洋山铜溢价来看,火法与湿法价差逐年收紧,一季度外贸市场premium价格大幅波动之际,多为湿法货源率先上涨。后期来看,由于湿法供应的稀缺,火法与湿法的价差将持续收紧,较难出现走扩行情。

出库—华东华南差异较大

加工—下游加工企业开工率优于预期

需求与平衡

需求-电网投资小幅增长

截至2023年2月,电网投资累计同比增2.2%,较去年同期下降35.4%,两年复合增速约18.5%,较去年同期下降32.1%;电源投资累计同比增43.6%,较去年同期上升45.5%,两年复合增速约18.7%,较去年同期下降28.6%。

2023年国家电网投资目标为5200亿元,较前一年实际投资5094亿元增约2%,因今年预计为特高压工程开工大年,而特高压用铜量相对较少,因此在需求模型中,我们维持年报中相对保守的预估,即电网投资增速约1%。电源投资部分中,我们将其并入风电光伏领域计算。

需求-建筑需求相对乐观

建筑方面,我们仍以竣工增速来衡量精炼铜需求在建筑领域的变动。

2022年末,竣工增速落入-15%,符合预期。一季度来看,地产行业复苏进程相对缓慢,不过从螺纹的表需来看,施工竣工的恢复还是可以期待,我们依然维持年初对铜在建筑领域需求相对乐观的预期,即增速约5%。

需求-空调领域逐步修复

需求-机电仍然面临较大压力

机电类产品的出口也是精炼铜需求的重要部分,而机电类产品的出口又遵循我国广义出口的波动。

中国及韩国出口增速回落至低位,机电产品出口增速回落至0.8%,伴随海外的衰退脚步临近,机电产品出口仍然面临较大压力,需求模型中给到全年-2%的预估。

需求-光伏、风电仍然可期

2022年新增发电装机容量199.74GW,同比增加13.3%,其中光伏新增装机容量87.41GW,同比增加59.1%,风电新增装机容量37.63GW,同比减少20.9%,光伏和风电新增装机容量占比约63%。

结合十四五规划及今年截至目前的装机情况,我们维持年初预估,即明年光伏、风电的新增装机容量约为105GW、44GW,同比今年增幅约为20%、18%,对应精铜消费约为42万吨、26万吨。

需求-下调新能源车销量增速预期

2022年新能源汽车销售689万辆,同比增加95.6%,销售渗透率约25.6%,全年新能源车销量持续处于强势水平。截至2月,新能源汽车销量当月同比增加57.3%,累计同比增加21.9%,增速较前一年明显下滑。结合当前传统汽车大幅降价、新能源车库存高企的情况,我们较年初下调全年销量增速预估至20%,即约826万辆,渗透率约29.1%,对应精铜消费约69万吨。

平衡-二季度去库幅度逐步放缓

国内平衡表方面,产量增量上调至75万吨,进口按照长单月均27-28万吨,出口按照月均2万吨。今年外贸格局在进口和出口两端都发生了一些变化;

需求方面由于下调了新能源车、机电类分项的增速,需求增速下降至1.3%;

全年国内短缺约5万吨,可以通过进口来弥补。

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证所这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。